自主SUV和轿车,命运几何?

自 1983 年中国上海大众第一辆桑塔纳(参数|图片)下线以来,乘用车消费市场经历了 36 年的征程。总结历史和展望未来,我们认为乘用车消费市场变迁可以分为三个阶段

以下为文章全文:(本站微信公共账号:cartech8)

汽车零部件采购、销售通信录 填写你的培训需求,我们帮你找 招募汽车专业培训老师

1. 国内乘用车消费特征变迁 1.1. “轿车-SUV-新能源”变迁之路 自 1983 年中国上海大众第一辆桑塔纳(参数|图片)下线以来,乘用车消费市场经历了 36 年的征程。总结历史和展望未来,我们认为乘用车消费市场变迁可以分为三个阶段: 第一个阶段(2000-2010 年):从无到有,代步工具的定位,轿车市场的兴起。 第二个阶段(2011-2016 年):从有到更好,社会地位的象征,SUV 市场的兴起。 第三个阶段(2017—未来):从更好到环保,实用主义的回归,新能源市场的兴起。 以 2018 年为基数,整体预测结论:预计国内乘用车产销规模到 2025 年在 2700 万辆左右,复合增速 2.6%。预计国内轿车市场产销规模到 2025 年在 820 万辆左右,复合增速-5%。预计国内 SUV 市场产销规模到 2025 年在 870 万辆左右,复合增速-1.7%。(备注:轿车/SUV 使用传统燃料,新能源使用纯电动/插电/燃料电池。轿车与 SUV 根据车型尺寸/底盘等标准来划分)。也即 2019-2025 年七年时间,我们预计乘用车整体市场容量依然可以扩大 450 万辆左右,其中轿车市场萎缩 350 万辆左右,SUV 市场萎缩 100 万辆左右,新能源市场容量扩大 900 万辆左右。【小编言:新能源此数字值得进一步考察】

参考日本,1950s-1960s是国内经济高速发展时期,也是乘用车消费高增长时期,千人保有量从个位数快速上升至 100 附近。1970s-1980s 是国内经济增速换挡期,也是乘用车消费逐步迈入成熟期的阶段,千人保有量从 100 逐步上升至 200 附近。1990s 及以后日本国内乘用车消费增速中枢在 0%-1%徘徊。 再看中国,2000-2010 年是国内经济飞速发展时期,也是乘用车消费高增长时期,千人保有量从个位数增加至 50 附近,2005-2010 年国内乘用车复合增速高达 30%(2000-2004 年数据缺失)。2011-2018 年国内经济正在经历增速放缓,面临转型升级,乘用车消费复合增速下降至 9%左右,千人保有量从 50 增加至约 150。展望 2019-2025年,我们认为国内乘用车千人保有量将逐步攀升至 200 中枢,国内乘用车消费复合增速下降至 2.6%左右。

第一个阶段(2000-2010 年):从无到有,代步工具的定位,轿车市场的兴起。从量角度:轿车市场产销体量从 2005年 300 万辆增加至 1000 万辆,复合增速约 30%。从价角度:根据汽车之家上对各个车型的指导价统计分析发现,轿车市场 2005-2010 年消费车型官方指导价 12 万及以下的比例虽然处于下降通道,但一直在 60%及以上。这表明了在这个阶段,居民整体经济实力可以去消费乘用车但能支付预算仍是有限的,中低价位车更受欢迎。

第二个阶段(2011-2017 年):从有到更好,社会地位的象征,SUV 市场的兴起。从量的角度:SUV 市场产销体量从 2011 年 150 万辆增加至 2017 年 1000 万辆,复合增速约 35%。从价的角度:不同于轿车市场,SUV 市场的指导价 12 万以上一直处于优势(占比超过 50%),虽然在 2013 年-2016 年 SUV 市场从高端市场逐步渗透至中低端市场,经历了一波指导价的下滑,但是依然整体份额是超过 12 万元及以下的市场。这背后表明消费者在这个阶段购买 SUV更多来自于换购需求,即使是首购需求,居民愿意且有能力为购车支付更高的预算。而且 SUV 底盘高,空间大,外观更加大气,个性化更强,更能满足消费者财富效应得到快速积累后,对彰显自己社会地位的诉求。

第三个阶段(2017—未来):从更好到环保,实用主义的回归,新能源市场的兴起。从量的角度:从十城千辆政府引导消费开始,新能源乘用车从 2012 年 1 万辆到 2017 年 55 万辆,再到 2018 年达到 100 万辆规模, 新能源乘用车正在处于成长早期。“能源安全+环保问题+自主崛起”是推动国家重视发展新能源汽车的三大驱动因素。展望未来 5-10年中国经济增速逐步放缓,经济转型之路持续进行,居民财富效应的递增速度也会随之放缓,消费观念将逐步从追求品牌到追求实用的回归。汽车消费方面,未来随着成本下降+基础设施完善+环保意识重视,消费者购买新能源汽车趋势将会愈加明显。从价的角度:我们根据交强险数据口径,按照尺寸标准将各个车型做了级别划分,可以看出新能源乘用车 2018 年 50%依然是 A00(参数|图片) 和 A0 级别,定价区间在 5-10 万元为主。展望未来随着主流车企的车型供给增加以及产品品质的提升,预计产品售价整体逐步上升。

1.2. 居民财富效应的变化是主因 乘用车作为可选消费品,需求核心驱动力在于居民的可支配收入,也即财富效应。而居民财富效应直接与一个国家的经济整体增长息息相关。为了保持研究一致性,我们采用世界银行统计的各国人均 GDP 来比较分析美国-日本-中国。 美国方面,自 1960 年以来数据显示人均 GDP 绝对值一直处于稳步上升趋势,从同比增速指标看,可以分为三个阶段: 1)1960-1980 年人均 GDP 增速中枢在 8%附近。 2)1980-2000 年人均 GDP 增速中枢在 5%附近。 3)2000-至今人均 GDP 增速中枢 3%附近。 日本方面,人均 GDP 绝对值发展经历了两个大的阶段: 1)快速上升。受益于 1960-1990年日本经济发展快速发展。 2)人均 GDP 在 4 万美金上下波动。原因在于日本国内经济增速显著放缓。

国内市场,人均 GDP 在 2000-2013 年期间经历了快速发展,从人均 959 美元到 7078 美元,复合增速 17%。而 2014年以来增速中枢放缓至 6%。目前根据 2017 年数据横向比较,中国人均 GDP 是美国的 15%不到,是日本的 23%。结合国情,从中长期角度看,中国人均 GDP 仍有很大上升空间,短期角度增速放缓是大概率事件。

而居民人均 GDP(代表财富效应指标)增速的快慢会影响居民消费观念的变化。在过去十几年国内经济高速增长背景下,居民财富效应的快速积累,从原先物资缺乏快速过渡到了物资充裕,从解决温饱线到追求名牌的观念变化。这点体现在乘用车消费上的:从简单的代步工具需求变成了攀比消费或面子消费的需求。 1.3. 主体消费人群的变化是次因 70 后-80 后-90 后接棒成为乘用车消费主力人群。2000-2010 年乘用车消费主力军是 1970-1980 年出生的 70 后,平均 30-40 岁,正是财富积累效应体现黄金时期。2010-现在(2019 年)乘用车消费主力军是 1980-1990 年出生的 80 后,平均 30-39 岁,也正是财富积累效应体现黄金时期。展望未来到 2025 年,1990-2000 年出生的 90 后,平均 25-35 岁了,也将成为新的主力消费人群。 70 后:乘改革开放之风,高度享受中国经济高速发展行业红利的一代。出身环境艰苦,知识改变命运。乘用车消费对于 70 后而言,是艰苦奋斗之后的财富象征,见证了轿车从奢侈品到大众消费品的转变。 80 后:承接 60 后基础叠加国家经济高速发展行业红利的一代。出身环境相比 70 后较大改善,拥有 60 后父辈支持,且 85 后具有较多独生子女,成长过程亦是国家经济飞腾时期。对乘用车消费不仅是满足简单的代步需求,而更多是彰显财富,社会地位以及消费升级的诉求,换购或首购 SUV 成为潮流。

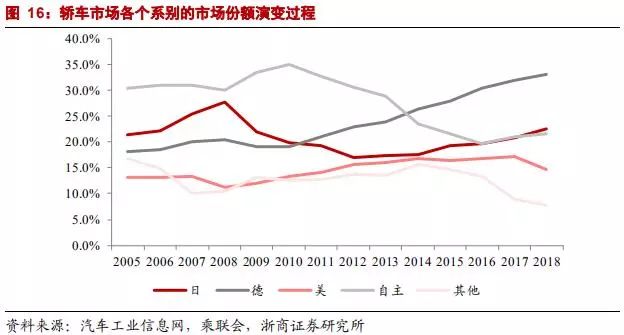

90 后:承接 70 后基础叠加互联网经济快速发展的一代。依托于 70 后父辈,且独生子女居多,成长环境不仅物资充裕,教育资源充分,且伴随着互联网普及。对乘用车购买能力不是问题,能否买到适合自己的车才是关键。 根据清华大学汽车产业与技术战略研究院针对 90 后购车趋势做了研究,具有以下特征:1)强调个性。90 后基于共同的兴趣、喜好聚集成小圈子,对汽车的要求是必须能够彰显其个性。2)天生互联。90 后视互联功能和体验为生活必备品。3)智能体验。90 后对智能化期待最积极。4)颜值为王。90 后对颜值的看重不仅体现于外观,也注重车内。5)购车年轻化且价格带更宽且品牌中立。90 后物资环境优越,首次购车年纪比 80 后 70 后小,但并不一定追求过高品牌,价格带更宽。 2. 自主轿车的喜悲之变 以 2010 年为界,自主品牌在轿车领域市占率经历了“快速上升—快速下降”,从全面开花到只剩下【吉利】等少数派。2005-2010 年自主品牌凭借“快速反应+低端策略”推出众多新车型抓住了国内第一波购车潮,产销规模从 84万快速上升至约 340 万辆,市占率达历史最高点 35%。2011-2016 年经历了财富效应快速积累的消费者不仅对车品质要求上了一个台阶而且热衷于外资品牌,而自主品牌正向开发能力不足且品牌积淀时间过短,遭遇了合资品牌的强力挤压。 2.1. 2010 年为界,自主品牌由繁荣到衰退 自主品牌在轿车领域市场份额经历了“快速上升—快速下降”。通过对 2005 年-2018 年乘用车销量数据详细分析可知,自主品牌在轿车领域发展可以分为三个阶段: 1)2005-2010 年市场份额快速上升期。这个阶段轿车整体市场规模完成了 300 万-1000 万辆的快速扩容,自主品牌产销规模从 84 万快速上升至约 340 万辆,2010 年市场中占有率历史最高点 35%。 2)2011-2016 年市场份额快速下降期。这个阶段轿车市场规模从 1000 万辆稳步提升至 1250 万辆左右,但自主品牌规模从 340 万辆下降到约 240 万辆,萎缩了约 100 万辆规模,市场占有率最低 2016 年达到了 20%。2017-2018这个阶段轿车规模缩小了 100 万辆左右,而自主品牌份额反而提升了 2%左右,原因在于新能源汽车兴起,占比最高的 A00-A0 级别划分为轿车为主。如果剔除新能源影响,自主品牌轿车份额仍在下降。 自主品牌份额的丢失,合资品牌受益程度排序:德系—日系—美系—法/韩。从轿车数据上看,2011 年以来合资品牌中德系上升最明显(从 2011 年的 21%提升至 2018 年的 33%);其次日系(从 2012 年的 17%提升至 2018 年的 23%);美系从 2011 年的 14%稳步提升至 2017 年的 17%,而 2018 年下降至 15%;其他(法系+韩系)从 2011 年的 14%提升到 2014 年的 16%,而后又持续下降到 2018 年的 8%。

自主品牌车企层面:逐步退出,吉利为少数依然坚持者。面对轿车领域变化,自主品牌反应有三类: 1)一直在坚持者,吉利为代表。从 2005 年开始到现在依然在轿车领域坚守且保持产销规模 20 万辆以上只有 4 家:吉利+上汽+长安+奇瑞。奇瑞和吉利均曾经是轿车自主品牌领先者,两者都有在坚持,结果不同是奇瑞产销规模逐步从 50 万台缩小到 20 万台,吉利虽然经历过 2011-2014 年调整期,2015-2018 年产销规模逐步企稳,并创历史新高至 60 万辆+。长安发力晚于吉利和奇瑞,借助 2009-2014 年新车周期产销规模做至 40 万辆,而后逐步萎缩至 20 万辆。上汽发力晚于长安,借助 2015-2018 年新车周期,产销规模逐步做到 30 万辆。 2)后期才开始做轿车,广汽为代表。广汽自主并没有参与 2010 年之前轿车行业红利,2011 年之后才逐步有车,目前产销规模 5 万辆左右。上汽通用五菱在 2010 年之后微面市场萎缩下,不得不往轿车市场发展,推出宝骏轿车系列,产销规模 20 万辆左右。 3)战略放弃者,长城为代表。大部分自主车企均属于这类,在 2011 年轿车市场增速放缓之后,合资品牌新车周期强势攻击下,长城是果断放弃轿车市场,聚焦于 SUV 市场,其他车企虽依然坚持了几年,最终结果是被迫逐步放弃。

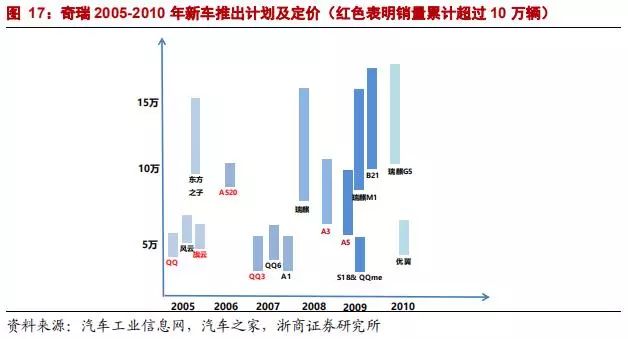

2.2. “快速反应+低端策略”成就了繁荣 2005-2010 年自主品牌之所以能抓住轿车行业红利且市场份额一度高达 35%:1)自主品牌对国内乘用车消费市场兴起的信号捕捉能力更强,反应速度更快。2)占领低端市场策略。这两点原因综合表现出来的现象是:自主品牌采取逆向开发,快速推出多种新车型,占领低端消费市场。从需求角度,中国消费者基本是首次购车,满足基本代步工具为核心诉求,对产品的品质要求一般,价格实惠成为重要考量。 奇瑞:QQ 品牌深入人心,挑战高端失败告终。回顾 2005-2010 年奇瑞发展历史,可知:1)奇瑞累计销量 200 万辆,自主品牌内排名第一。2)累计推出车型超过 15 款,平均每年有 3 款新车,尤其是 2007-2010 年新车上市非常密集。3)定价在 3-10 万元的 QQ 品牌及 A 系列表现最好,定价 10-20 万元的瑞麒和 B 系列销量惨淡。

吉利:全球鹰表现最佳,挑战高端失败告终。回顾 2005-2010 年奇瑞发展历史,可知:1)奇瑞累计销量 154 万辆,自主品牌内排名第二。2)累计推出车型超过 15 款,平均每年有 3 款新车,尤其是 2006-2010 年新车上市非常密集。3)定价在 3-10 万元的全球鹰品牌及金刚(参数|图片)表现最好,定价 10 万附近的帝豪(参数|图片)系列 2009 年陆续推出,表现尚可,定价最高(20万+)的英伦 TX4(参数|图片) 销量十分惨淡。

2.3. “技术不足+品牌壁垒”造就了衰退 2011 年之后自主品牌在轿车市场一蹶不振原因核心在于:消费者对乘用车的品质要求已经上了一个台阶,而自主品牌正向开发能力不足且品牌积淀时间过短,再加上消费者财富效应快速积累后对外资品牌的热衷。 奇瑞 2011 年开始此前热销的“QQ+旗云+风云+奇瑞 A3”均销量持续进入下坡,吉利 2011 年开始此前热销的“自由舰+金刚+远景”均销量进入下坡,只有“帝豪”销量持续稳步上升,“远景”2015 年开始有所改观。

造成自主品牌轿车领域的衰退,原因究竟何在?最浅层原因:2011 年之后轿车增速放缓,合资品牌新车密集上市,竞争程度加剧。从 2005-2016 年合资品牌主要车型上市节奏统计可知:累计 2005 年合资品牌轿车车型约 46 款,其中近 20 款均是截止目前依然是热销车型,2006-2016 年期间合资品牌以平均每年 10 款全新车型速度推出上市,且其中约近三分之一车型在各自细分领域里面成为了知名车型。 面对合资品牌强势攻击,2010 年之后自主品牌在轿车领域依然推出了不少新车型,然而却躲不过市场份额丢失的命运。进一步分析原因,我们认为主要有 2 点:1)消费升级背景下,车主对产品力要求日益提升,而自主品牌正向开发技术不足,即使推出新车型,但品质难以和合资竞争。2)轿车的主力消费人群是 70 后,注重品牌,外资品牌对其吸引力远大于自主品牌。

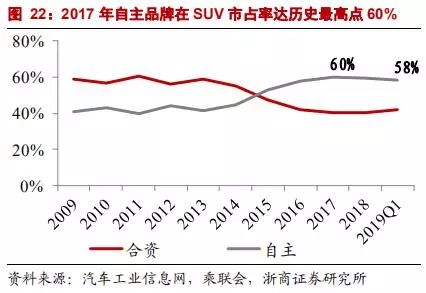

3. 自主 SUV 进入淘汰赛 “市占率+市场容量”两个指标看 ,2017 年均已成为 SUV 市场分水岭。 相比 2010 年自主轿车,当下自主 SUV 发生了两大有利变化:1)核心动力总成+外观设计等均表明产品力得到了质的飞跃。2)消费者品牌中立性增强,对自主品牌接受度更高。 但同时也面临两大非常不利的因素:1)德/日/美系强势 SUV 新车周期进行中。2)国六提前至 2019年 7 月 1 日实施,新车公告/新车上市/国六销售三个维度均证明自主准备显著不足合资。2019-2021 年自主 SUV 市场推演:1)市场占有率预计从 60%下降至 39%(悲观)/49%(中性)/54%(乐观)。2)市场容量预计下降 200 万辆(悲观)/100 万辆(中性)/50 万辆(乐观)。3)逐步完成淘汰赛,前三名集中度从 40%提升至 50%,单一车企天花板或 100 万辆。4)价格战或成常态,SUV 单车盈利的下行周期远未结束。 3.1. 2017 年已成 SUV 分水岭 总结 2005 年至今 SUV 发展历史,发现 2017 年是重要分水岭。从市场容量看,2017 年 SUV 达到了 1000 万辆级别,2018 年首次出现同比个位数下滑,2019Q1 首次出现同比两位数下滑。从市占率看,2017 年自主品牌达到了历史最高点 60%,2018 年下降至 59%,2019Q1 下降至 58%。展望未来自主 SUV 能否改变自主轿车命运?

3.2. 有利:自主产品力提升+消费者品牌中立性增强 相比 2010 年左右的自主轿车,当下的自主 SUV 发生了两大有利的变化:1)产品力得到了质的飞跃。2)消费者品牌中立性增强,对自主品牌接受度更高。 产品力提升可以从三方面展开说明:1)发动机自主研发技术。2)变速器自主研发技术。3)外观设计。 自主发动机技术可以简单分为 2 个阶段: 1)依赖三菱和宝马阶段。沈阳航天三菱汽车发动机制造有限公司成立于 1997 年 8 月,是由中国、日本、马来西亚三国五方出资组建的中外合资企业,中国航天汽车有限责任公司占股比30%,三菱自动车工业株式会社占股比 25%,沈阳建华汽车发动机有限公司占股比 21%,马中投资控股有限公司占股比 14.7%,三菱商事株式会社占股比 9.3%。绵阳新晨动力机械有限公司成立于 1998 年 5 月,由华晨汽车集团和五粮液集团联合控股。航天三菱和新晨动力是自主品牌成长初期重要发动机合作伙伴,截止 2019 年部分自主品牌依然依赖于这两家供给发动机。

2)实现自主研发阶段。经历了初期原始资本积累后,自主品牌为了寻求更好发展,纷纷加大研发投入,开发自主研发发动机。从 2010-2018 年核心上市自主品牌研发费用数据可知:过去八年自主品牌对研发重视程度不断上升,复合增速均在 20%以上,上汽自主研发投入最大,2010 年 34 亿元,2018 年高达了 159 亿元。核心动力总成(发动机+变速器)便是各大车企研发投入的核心。目前核心自主基本做到了发动机自配的能力。

变速器技术发展历程也大致经历了 2 个阶段: 1)依赖三菱/爱信阶段。国内自主品牌发展初期,变速器类似于发动机核心技术几乎完全依赖几家合资企业供货而且核心部件依赖进口,其中最明显案例就是沈阳三菱捆绑发动机和变速器的销售行为,自主品牌的产能扩展直接被别人卡主喉咙。 2)自主研发实现国产变速器。首先实现技术突破是手动变速器,后来在自动变速器领域 AT-CVT-DCT 均有建树。AT 领域代表有,吉利于 2009 年收购 DSI 后研发出 6AT;盛瑞传动于 2013 年推出 8AT,使中国成为世界第四个拥有 8AT 技术的国家;东安动力于 17 年上海车展上带来自主研发的 6AT 并于 6 月生产下线。CVT 领域主要由奇瑞(万里扬)、江麓容大领军。其中奇瑞 CVT 早在 2004 年已立项,2009 年已顺利下线,并于 2015 年推出第二代产品,2016 年 5 月奇瑞已向万里扬转让 CVT 技术;江麓容大 CVT 首批产品已于 2009 年投放市场,重点与力帆、众泰等相关车型配套,2016 年底规划年产 50 万套 CVT 生产基地正式开工。DCT 为自主品牌重点突破领域,包括奇瑞、东风、上汽、吉利、长城、长安等多个自主品牌整车厂均陆续开展 DCT研发项目并推出相应产品,目前各品牌现有多个车型或将推出车型均搭载或将搭载最新研发的 DCT 产品。 汽车外观设计大致经历了 2 个阶段: 1)纯粹模仿阶段。国内各大自主品牌车型设计基本套路是:选择一辆对标的外资车型,在此基础上换个标或者小部分修改。 2)引入国际设计团队,形成自主设计风格。长城引进皮埃尔(之前就职宝马,现也已离职长城),比亚迪引进沃尔夫冈•艾格(之前就职奥迪),吉利引进彼得〃霍布里(之前就职沃尔沃),奇瑞引进史蒂夫〃艾姆,自主品牌通过国际知名设计师加入之后颜值整体有了质的提升。 乘用车属于消费品,具有品牌壁垒。而品牌价值的塑造是需要时间沉淀,“品牌溢价”上自主与合资的差距是必然的。但也存在两方面对自主品牌有利因素:1)随着购车消费人群的逐步年轻化(70 后-80 后-90 后),对品牌的中立性逐步增强,这点我们在报告第一部分有重点提及,这里不再赘述。2)自主品牌经过自身研发投入加大,产品力提升以及消费口碑传递,自身品牌价值也在建立且逐步扩散。 3.3. 不利:德日美强势新车周期+国六提前实施 关于合资品牌新车周期的研究,我们采取抽样原则,选取了 9 家主要合资车企:德系(上汽大众+一汽大众),美系(上汽通用+长安福特),日系(广汽丰田+广汽本田+一汽丰田+东风本田+东风日产),进行展开分析。 德系(指南北大众):轿车市场份额持续上升地位稳固,SUV 经历了辉煌-衰退-恢复。轿车市场,南北大众从 2005年以来一直保持市场份额持续提升,从 15%逐步提升到近 30%,属于行业第一位臵(若考虑宝马和奔驰等市占率会更高)。而在 SUV 市场,2009-2012 年凭借途观的优势,份额持续上升,但 2012-2016 年 SUV 新车推出速度非常慢,市场份额逐步丢失,2017 年开始加快推出 SUV 新车,市场份额持续回升。从南北大众内部产销结构看,SUV 从 2009年开始占比逐步提升,2017 年开始加速,但依然低于 25%,具有较大提升空间。 新车推出速度加快,数量增多,未来核心增量在于 SUV 市场。 上汽大众的新车周期特征:大众品牌从 2005 年以来基本每年有全新车或换代车,但较为集中是 2010-2011 年,2017年至今;斯柯达品牌周期性较强,容易出现空档期,当下正处于新车周期密集阶段。根据公司官网/媒体报道/车型生命周期推断2019-2020 年上汽大众主要新车:全新 T-CROSS,桑塔纳+POLO 换代;明锐换代+柯米克 GT 轿跑。 一汽大众的新车周期特征:大众品牌2005-2012 年新车分布较为均匀,2013-2015 年新车很少,2017 年开始进入新车密集期;奥迪品牌新车数量整体较少,存在空档期,目前也处于新车密集期。根据公司官网/媒体报道/车型生命周期推断 2019-2020 年一汽大众主要新车:捷达品牌独立推三款全新车型(捷达 VA3+捷达 VS5+捷达 VS7),高尔夫+速腾换代,探岳 GT;奥迪 A6+奥迪 A3+奥迪 Q3 换代。 |

文章网友提供,仅供学习参考,版权为原作者所有,如侵犯到

你的权益请联系542334618@126.com,我们会及时处理。

会员评价:

共0条 发表评论